Calculadora de Asequibilidad de Vivienda

Calcula cuánto puedes pagar por una casa según tus ingresos, deudas y situación financiera.

Ingresos y Deudas

Detalles del Préstamo

Gastos de la Propiedad

Resultados de Asequibilidad de Vivienda

Precio Máximo de Vivienda

Pago Inicial

Capital e Interés Mensual

Pago Mensual Total

Impuesto a la Propiedad Mensual

Seguro Mensual

Relación Deuda-Ingreso

Entendiendo la Asequibilidad de Vivienda

Determinar cuánto puedes pagar por una casa es crucial para hacer una compra inteligente. Los prestamistas utilizan varias reglas generales para evaluar tu capacidad de pagar una hipoteca, principalmente las reglas del 28% y 36%.

La Regla 28/36

- Regla del 28%: Tu pago hipotecario mensual (incluyendo capital, interés, impuestos y seguro - PITI) no debe exceder el 28% de tu ingreso mensual bruto.

- Regla del 36%: Tus pagos mensuales totales de deuda (incluyendo hipoteca, préstamos de auto, tarjetas de crédito, préstamos estudiantiles, etc.) no deben exceder el 36% de tu ingreso mensual bruto.

Factores Clave que Afectan la Asequibilidad

Factores Basados en Ingresos

- • Ingreso anual bruto

- • Obligaciones de deuda mensuales existentes

- • Estabilidad e historial laboral

- • Fuentes de ingresos adicionales

- • Perspectivas de ingresos futuros

Factores Basados en Préstamos

- • Porcentaje de pago inicial

- • Tasa de interés de la hipoteca

- • Plazo del préstamo (15, 20, 30 años)

- • Puntaje e historial crediticio

- • Tipo de hipoteca (FHA, VA, convencional)

Guías de Relación Deuda-Ingreso

36% o Menor - Excelente

Estás en excelente forma. La mayoría de los prestamistas te considerarán un prestatario de bajo riesgo.

37-43% - Aceptable

Puedes calificar, pero tendrás menos flexibilidad financiera. Algunos programas de préstamos aceptan hasta 43% de DTI.

Más del 43% - Alto Riesgo

Puede ser difícil obtener aprobación, y la aprobación podría venir con tasas más altas o términos más estrictos.

Consejos para Aumentar Tu Poder de Compra

- Reduce la deuda existente: Paga tarjetas de crédito, préstamos de auto y préstamos estudiantiles antes de solicitar

- Mejora tu puntaje crediticio: Puntajes más altos califican para mejores tasas de interés

- Aumenta tu pago inicial: Más dinero de enganche significa un préstamo más pequeño y mejores términos

- Busca mejores tasas: Incluso una diferencia de 0.25% puede ahorrar miles durante el plazo del préstamo

- Considera un plazo más largo: Hipotecas de 30 años vs 15 años tienen pagos mensuales más bajos (pero mayor interés total)

- Agrega un co-prestatario: El ingreso combinado puede aumentar el poder de compra

Nota: Esta calculadora proporciona estimaciones basadas en las pautas comunes de préstamo (regla 28/36). Los montos reales de aprobación de préstamos pueden variar según el puntaje crediticio, historial laboral, relación deuda-ingreso, pago inicial y otros factores. Estos cálculos no incluyen cuotas de HOA, costos de mantenimiento u otros gastos de ser propietario. Consulta con un profesional hipotecario para obtener asesoramiento personalizado y montos de pre-aprobación precisos.

Recommended Calculator

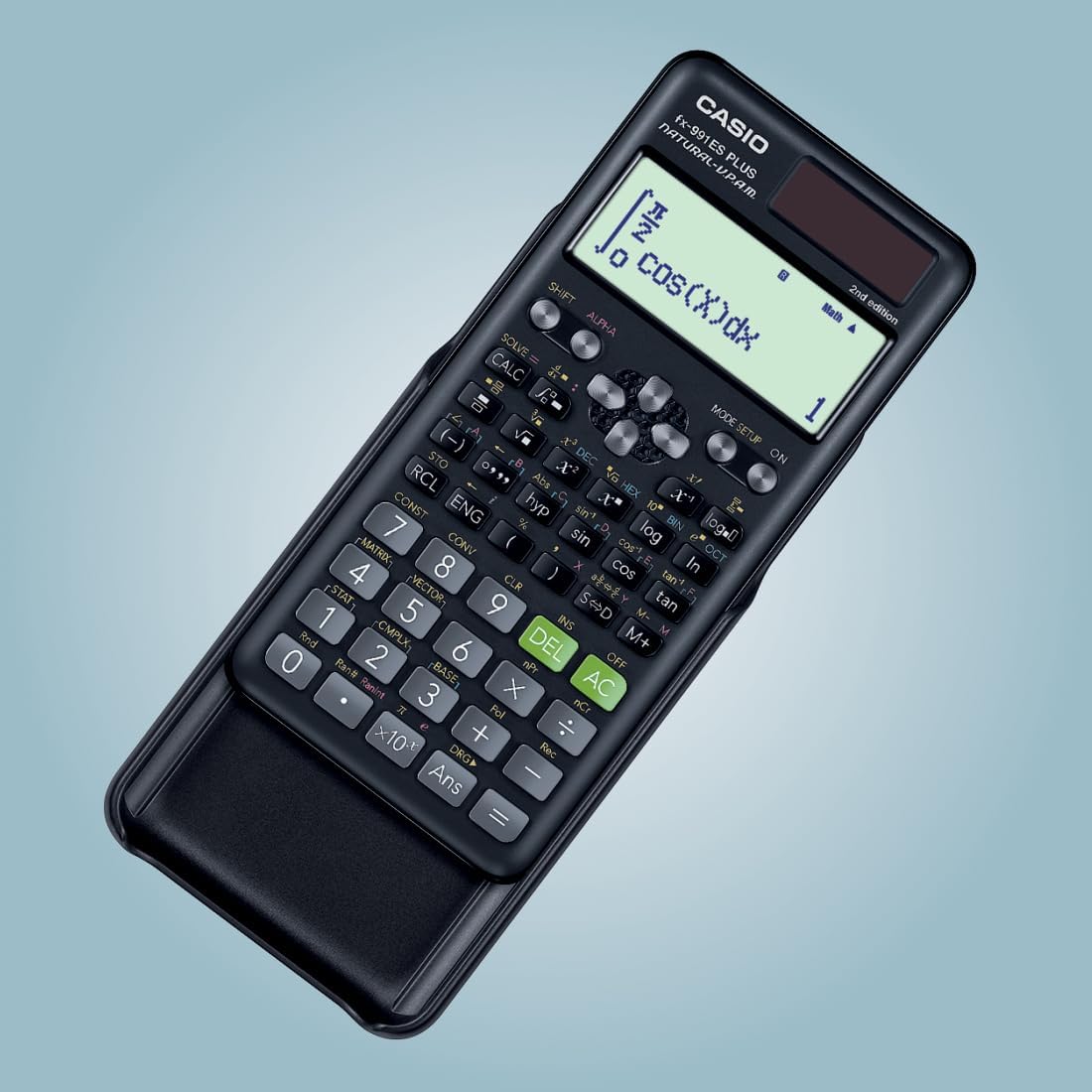

Casio FX-991ES Plus

The professional-grade scientific calculator with 417 functions, natural display, and solar power. Perfect for students and professionals.

View on Amazon