Calculadora de Refinanciamiento de Hipoteca

Compara tu hipoteca actual con opciones de refinanciamiento para determinar si refinanciar tiene sentido financiero para ti.

Detalles de la Hipoteca Actual

Detalles de la Nueva Hipoteca

Análisis de Refinanciamiento

Ahorro Mensual

Punto de Equilibrio

Ahorro Total

Nuevo Pago Mensual

Entender el Refinanciamiento de Hipoteca

El refinanciamiento de hipoteca significa reemplazar tu hipoteca existente con una nueva, típicamente para aprovechar tasas de interés más bajas, cambiar el plazo del préstamo o acceder al valor líquido de la vivienda. Entender cuándo el refinanciamiento tiene sentido puede ahorrarte miles de dólares durante la vida de tu préstamo.

Beneficios del Refinanciamiento

- Pagos Mensuales Más Bajos: Reduce tu pago mensual asegurando una tasa de interés más baja o extendiendo el plazo de tu préstamo.

- Reducir Tasa de Interés: Incluso una reducción del 1% en la tasa de interés puede ahorrar decenas de miles durante la vida del préstamo.

- Cambiar Plazo del Préstamo: Cambia de una hipoteca de 30 años a una de 15 años para pagar tu casa más rápido y ahorrar en intereses.

- Retirar Valor Líquido: Accede al valor líquido de tu vivienda para mejoras en el hogar, consolidación de deudas u otros gastos.

- Eliminar PMI: Si el valor de tu vivienda ha aumentado, refinanciar puede ayudarte a eliminar el seguro hipotecario privado.

- Cambiar Tipos de Préstamo: Convierte de una hipoteca de tasa ajustable (ARM) a una de tasa fija para estabilidad en los pagos.

¿Cuándo Deberías Refinanciar?

Buenos Momentos para Refinanciar

- • Las tasas de interés caen al menos 0.5-1% por debajo de tu tasa actual

- • Tu puntaje de crédito ha mejorado significativamente desde que obtuviste tu préstamo original

- • Planeas quedarte en la vivienda el tiempo suficiente para recuperar los costos de cierre

- • Quieres cambiar de una hipoteca ARM a una de tasa fija

- • Los valores de vivienda han aumentado y puedes eliminar PMI

- • Necesitas acceder al valor líquido de la vivienda para gastos importantes

Considera Cuidadosamente

- • Planeas mudarte dentro de unos años (puede que no alcances el punto de equilibrio)

- • Tu puntaje de crédito ha disminuido (puede que no califiques para mejores tasas)

- • Estás muy avanzado en el plazo de tu hipoteca actual (la mayoría de los intereses ya pagados)

- • Los costos de cierre son muy altos en relación con los ahorros potenciales

- • Estás considerando refinanciamiento con retiro de efectivo para compras no esenciales

Costos Típicos de Refinanciamiento

El refinanciamiento típicamente cuesta del 2-5% del monto del préstamo. Entender estos costos te ayuda a calcular el punto de equilibrio:

Costos de Cierre Comunes

- • Tarifa de solicitud: $75-$500

- • Tarifa de tasación: $300-$700

- • Búsqueda de título y seguro: $700-$900

- • Tarifa de originación: 0.5-1% del préstamo

- • Tarifa de reporte de crédito: $25-$50

- • Honorarios de abogado: $500-$1,000

Formas de Reducir Costos

- • Compara con múltiples prestamistas

- • Negocia o renuncia a ciertas tarifas

- • Considera un refinanciamiento sin costos de cierre

- • Usa la misma compañía de títulos

- • Planifica tu refinanciamiento estratégicamente

- • Agrupa servicios cuando sea posible

Nota: Esta calculadora proporciona estimaciones basadas en la información que ingresas. Los términos y ahorros reales de refinanciamiento pueden variar según tu puntaje de crédito, valor de la vivienda, requisitos del prestamista y condiciones actuales del mercado. Los costos de cierre pueden variar significativamente según el prestamista y la ubicación. Considera todos los factores, incluyendo cuánto tiempo planeas quedarte en la vivienda, tus objetivos financieros y el costo total del refinanciamiento. Consulta con un profesional hipotecario para obtener tasas, términos y asesoramiento personalizado precisos.

Recommended Calculator

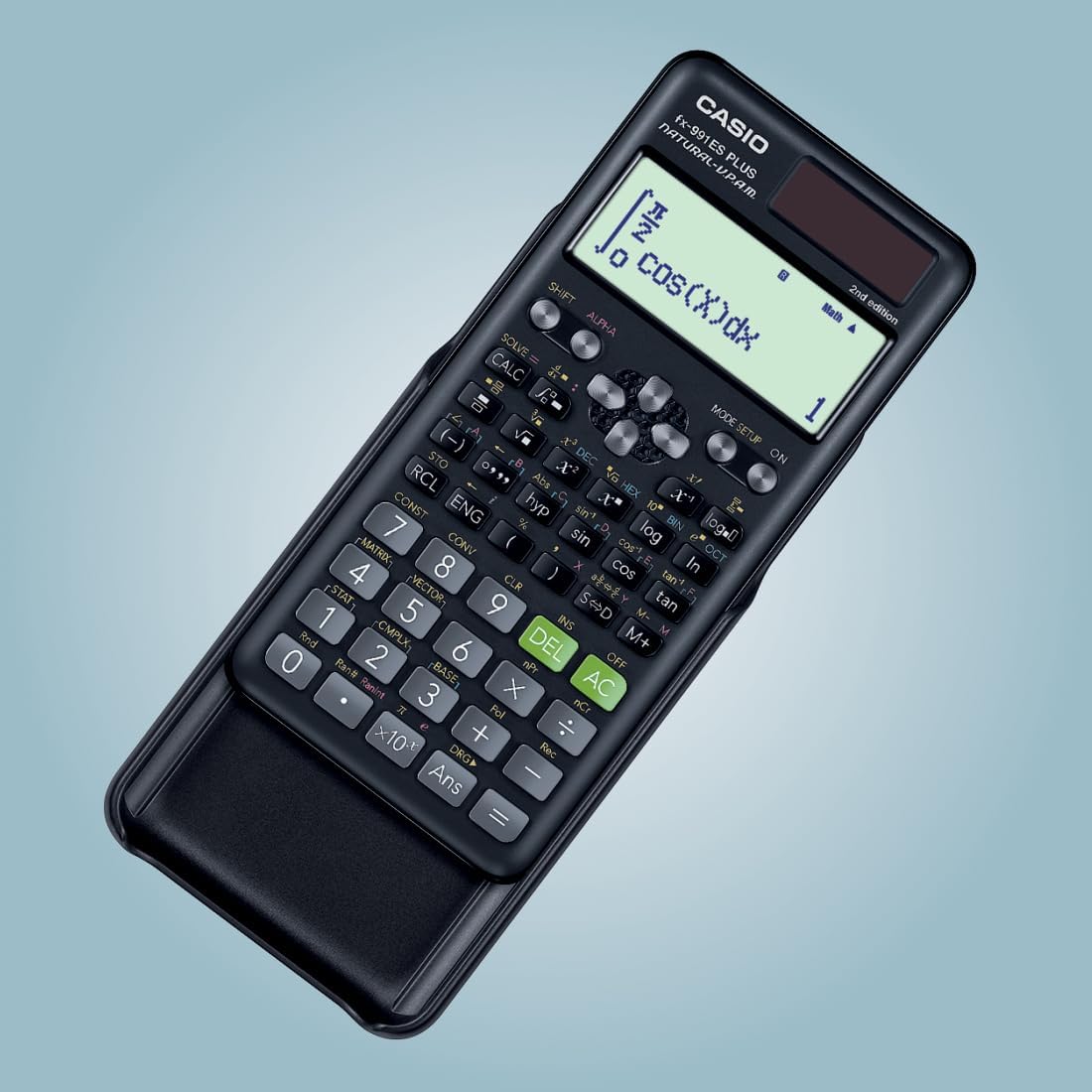

Casio FX-991ES Plus

The professional-grade scientific calculator with 417 functions, natural display, and solar power. Perfect for students and professionals.

View on Amazon